Чи оподатковуються відрядні страховими внесками в 2018: особливості оподаткування

- Чи оподатковуються відрядні страховими внесками: визначення витрат на відрядження

- В яких випадках відрядження обкладаються страховими внесками

- Які відрядження не підлягають обкладенню внесками

- База для нарахування страхових внесків

- Бухгалтерський облік оподаткування відрядних страховими внесками: проводки

- Нормативні акти по темі

- Типові помилки при оподаткуванні відрядження страховими внесками

- Відповіді на поширені питання

У даній статті ми розглянемо обкладаються відрядження страховими внесками. А також дізнаємося в яких випадках відрядження виплати не обкладаються податком.

Чи оподатковуються відрядні страховими внесками: визначення витрат на відрядження

Службове відрядження - поїздка працівника підприємства за межі місця постійної роботи за дорученням начальства на конкретні терміни з метою виконання службового доручення в рамках трудового договору. Тобто, коли робота має роз'їзний характер і передбачає безперервне перебування в дорозі, такі поїздки не вважаються відрядженнями.

Правила відправлення співробітника в службове відрядження регламентуються законом, і при їх порушенні відпадають виправдання для списання коштів, витрачених на здійснення поїздки. Після повернення з відрядження службовець знайде місце своєї роботи збереженим за ним, його оклад не потерпить змін, посада та обов'язки залишаться колишніми, а витрати, понесені в період перебування у від'їзді, будуть повністю відшкодовані. Витрати на відрядження розрізняються залежно від того, чи відбувається поїздка в рамках території Росії або за кордон.

За РосіїЗа кордоном1. Плата за проїзд. Мається на увазі дорога до місця, куди спрямований службовець, і зворотна дорога. За необхідності, це може бути також переїзд з одного міста в будь-яке інше місце, якщо потрібно відвідати кілька позначених керівником пунктів за одну відрядження.

2. Оплата проїзду в громадському транспорті від і до місця пересадки або відправлення за наявності квитків з вказаною на них ціну.

3. Витрати на отримання страховки на співробітника як пасажира транспорту.

4. Витрати на послуги з реєстрації квитків і спальні набори в поїзді.

5. оренда житла.

6. Інші витрати, що виникли в зв'язку з необхідністю жити поза домом.

7. Будь-які інші витрати, дозволені до відшкодування начальством.

8. Витрати на отримання закордонного паспорта, візи та інших дозвільних покинути межі країни паперів.

9. Оплата аеродромних і консульських зборів.

10. Внески за проїзд або транзит транспортного засобу.

11. Придбання обов'язкового медичного страхового поліса.

12. Всі інші грошові витрати, яких не можна було уникнути.

В яких випадках відрядження обкладаються страховими внесками

Страхові збори нараховуються на всі витрати на відрядження, крім тих, що записані в пункті 2 статті 9 Закону N 212-ФЗ. Службовець організації після повернення з ділової поїздки повинен документально відзвітувати за витрачені кошти і повернути надлишок відрядження авансу в бухгалтерію підприємства.

Однак буває так, що на деякі витрати, понесені в рамках відрядження, співробітник не в змозі надати розрахункових документів. На суми таких грошових витрат повинні бути нараховані страхові внески, якщо витрати вийшли за рамки регламентованих законодавством нормативів. Якщо регламентованих норм немає, страхові збори нараховуються на всю суму витрат.

Що стосується добових по ділових подорожей, з 1 січня 2017 року страховими відрахуваннями обкладаються добові в розмірі понад 700 рублів за день перебування у відрядженні в межах Російської Федерації та вище 2500 рублів за день відрядження закордоном. Читайте також статтю: → " Гранична база для нарахування страхових внесків в 2018 "

Які відрядження не підлягають обкладенню внесками

п. 2 ст. 9 Закону No 212-ФЗ говорить про те, що витрати, понесені протягом службової поїздки в межах Росії або за кордон, які були доведені співробітником підприємства наданими ним документами, не повинні обкладатися страховими внесками. Крім того, не піддаються обкладенню страховими зборами добові. Мають бути дотримані норми на витрати, обумовлені в трудовому договорі або актом внутрішньої політики фірми.

У списку цільових витрат, на які не буде нарахований страховий внесок, числяться крім інших наступні витрати:

- на обмін валюти та переведення у готівку чека,

- оплата послуг з оформлення візи та інших виїзних документів,

- оплата видачі закордонного паспорта,

- мобільний зв'язок,

- оренда житла,

- провезення особистих речей,

- оплата проїзду в громадському транспорті до вокзалу, аеропорту, порома і т.д.,

- аеродромні збори,

- ж / д і авіаквитки,

- інші збори і комісії.

База для нарахування страхових внесків

ФЗ No 212-ФЗ називає базою для нарахування страх.взносов повні суми заробітків і інших грошових заохочень, що відносяться до об'єкта обкладення внесками, які були отримані співробітниками організацій в рамках податкового періоду (календарного року). Цей же закон передбачає і виключення з правила, проте відрядження грошові розтрати до них не мають відношення.

Відповідно, страхові збори будуть нараховані на повні суми всіх понесених в період службових поїздок витрат, ніяким чином не обгрунтованих відрядженим службовцям. Якщо не було надано паперів, які доводять підстави понесених витрат, витрати вважаються невиправданими. Законом встановлено, що такі витрати повинні обкладатися страховими внесками в межах регламентованих законодавством норм, однак згадки про таких нормах не міститься ні в одному законодавчому акті. Виходячи з цього, непідтверджені документально витрати на відрядження обкладаються страховими внесками цілком. Читайте також статтю: → " Облік і оплата відрядження у вихідні дні в 2018 "

Бухгалтерський облік оподаткування відрядних страховими внесками: проводки

Суми страхових виплат, нарахованих на відрядження, можна внести в перелік витрат підприємства по звичайних видах діяльності. Витрати повинні бути визнані на день їх фактичного нарахування. Дані вимоги прописані в п. П. 5, 8, 16, 18 ПБО 10/99.

Нарахування страхових зборів відбивається так:

ДЕБЕТ 20 (25, 26, 44 ...) КРЕДИТ 69 субрахунок "розрахунки з" указивается_фонд "

Для відображення сплати грошових коштів по дебету записують номер субрахунка обраного фонду, по КРЕДИТУ - рахунок 51 (де відображені розрахункові рахунки компанії). Наприклад, відображення, який був відрахований внеску в ПФР буде виглядати наступним чином: ДЕБЕТ 69.2 КРЕДИТ 51.

Бухгалтерські проводки по добовим:

ДЕБЕТ 208.12 КРЕДИТ 201.34 (видача з каси грошової виплати на добові витрати)

Визнання витрат - дата фактичної виплати добових.

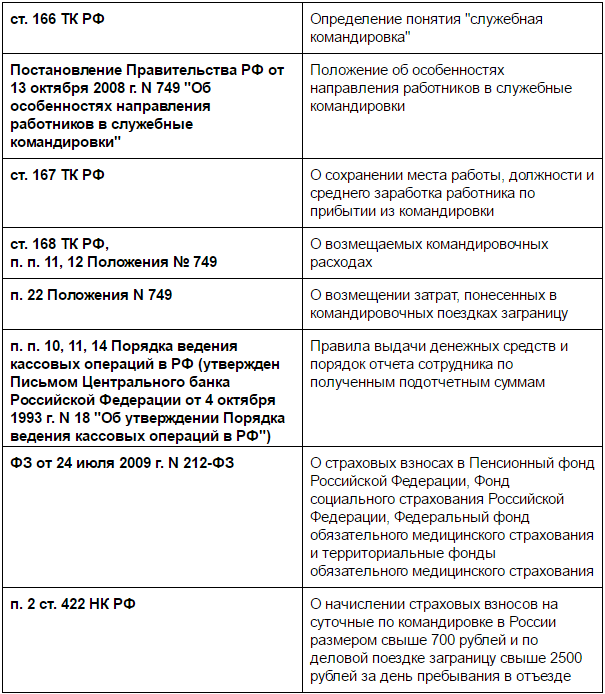

Нормативні акти по темі

Розглянемо докладніше нормативні акти:

Нормативні акти

Типові помилки при оподаткуванні відрядження страховими внесками

Помилка: Облік добових, які видаються на відрядження поїздки терміном в один день, при витратах в цілях зниження оподатковуваної бази при розрахунку податку на прибуток.

Коментар: Щоб мати право вносити витрати на одноденну службову поїздку до переліку витрат за податковий період, потрібно позначити добові витрати по-іншому. У договорі необхідно прописати їх як компенсацію витрат, понесених працівником протягом відрядження, і заздалегідь визначити їх величину і правила виплати. Зручніше це зробити в колективному трудовому угоді.

Помилка: Призначення добових за діловими поїздках в розмірі понад 700 рублів за один день відрядження в межах Росії і понад 2500 рублів - при виїзді за кордон.

Коментар: З 1 січня 2017 року добові понад 700 рублів за день службової поїздки по Росії і понад 2500 рублів за день поїздки за кордон повинні обкладатися страховими внесками.

Помилка: Оподаткування страховими внесками витрат на оренду житлового приміщення в рамках службової поїздки, що не були документально підтверджені виїзним співробітником.

Коментар: Навіть якщо витрати на оренду житла не були підтверджені відповідними документами, страховими зборами не потрібно обкладати витрати, які не перевищили межі норм, регламентованих законом. Читайте також статтю: → " Які не підлягають оподаткуванню ПДФО доходи "

Відповіді на поширені питання

Питання No1: Службова поїздка була скасована. Чи потрібно обкладати страховими внесками витрати, понесені у зв'язку з отриманням візи?

Відповідь: Не потрібно. У ФЗ від 24 липня 2009р. No 212-ФЗ міститься інформація про те, що витрати на отримання візи і обов'язкове мед. страхування (оскільки необхідність в ньому виникає в зв'язку з отриманням візи) не обкладаються страх. внесками. Якщо поїздка відмінилася, сенс вищесказаного зберігається.

Питання No2: Як бути з оподаткуванням страховими внесками на відрядження витрат позаштатного працівника?

Відповідь: Передбачається, що з позаштатним співробітником був укладений цивільно-правовий договір, а поїздки за такою угодою не визнаються відрядженнями. Проте, витрати не повинні обкладатися внесками, незважаючи на те, що подібні витрати не підходять під огороджені від страхових зборів на відрядження. Тут потрібно звернути увагу на пункт 2 статті 709, пункт 2 статті 975 і статті 783 ЦК України, які регламентують з'явилися в рамках цивільно-правової угоди витрати працівника. Підпункт "ж" п. 2 ч. 1 ст. 9 Закону No 212-ФЗ наказує не нараховувати страхові внески на ці витрати. Зобов'язання підтверджувати витрати документально і обговорювати умови компенсації витрат на відрядження у угоді між працівником і роботодавцем закон не скасовує.

Питання No3: Чи можна вважати добовими витрати на відрядження, якщо передбачена поїздка в місцевість, звідки працівник може після закінчення робочого дня їхати додому?

Відповідь: Ні. У разі, коли працівник може повертатися за місцем постійного проживання після закінчення кожного відрядження робочого дня, добові взагалі виплачуватися не повинні.

Чи потрібно обкладати страховими внесками витрати, понесені у зв'язку з отриманням візи?