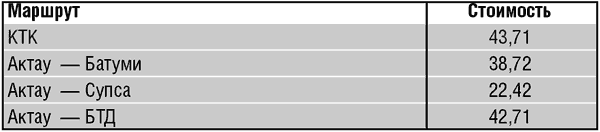

Таблиця 7 Вартість доставки восточнокаспійской нафти в Аугусту, дол. За тонну

Більш того, навіть при старому (!) Тариф в 27,19 долара вартість доставки по Каспійському трубопровідному консорціуму була вкрай вразлива. Нехай КТК прославився своїми низькими тарифами і транспортування сировини до Джейхану вийде в півтора-два-три рази дорожче, ніж до Новоросійська. Однак якщо зіставити подальшу фрахтову економіку маршрутів, тарифні переваги каспійського варіанту нівелюються, особливо з урахуванням триразового зростання фрахтових ставок під впливом Босфорську проблеми за підсумками зими 2003-2004 і 2004-2005 років. Як зазначає журнал «Нафта і капітал», в 2004 році ставки підскочили з вересневих 125 пунктів міжнародної фрахтової шкали World Scale (WS) до 340-350 пунктів в жовтні і в зимовому сезоні тільки росли. Екзотичні рішення на кшталт фрахту танкерів для зберігання нафти і перевалок на півдорозі ще більш здорожували економіку поставок тенгизької нафти з Новоросійська. Коротко кажучи, до Новоросійська, може, нафта і дешевше доставити, тільки ось шлях через Босфор може все зіпсувати: цю проблему ми розглянемо більш детально в розділі, присвяченому проблемам транспортування через турецькі протоки.

В останні кілька років Казахстан при уявній на перший погляд дешевизні і доступності російських шляхів не вибирає експортну квоту, надану Росією для транзиту нафти по її трубопроводах.

Каспійська країна також не займається розширенням трубопроводу «Транснефти» Атирау - Самара з 15 до 25 млн. Тонн на рік, про що Москва і Астана домовилися начебто ще на початку десятиліття. Більш того, за таким маршрутом, як Жанажол - Орськ, прокачування нафти поступово взагалі припиняється. За перші шість місяців 2004 року за маршрутом Атирау - Самара було прокачано всього 5,13 млн. Тонн казахстанської нафти.

Квота на прокачування нафти в 2004 році по трубопроводу Махачкала - Новоросійськ, куди сировина доставляється танкерами з Актау, становить близько 5 млн. Тонн. Але при цьому, наприклад, як стало відомо, в першій половині минулого року транзит казахстанської нафти по цьому напряму не перевищив 1,15 млн.

Багато в чому це пов'язано, як сказано вище, з тим, що банк якості нафти, вже створений в Казахстані і для Каспійського консорціуму, в Росії для системи «Транснефти» тільки планується і навряд чи буде організований в найближчому майбутньому. База даних вуглеводневої сировини компаній, провідних його видобуток в Казахстані, дозволяє ідентифікувати партії нафти на різних етапах її транспортування, перевалки, зберігання. Відсутність банку нафти у російської «Транснафти», зокрема в Самарі, не дозволяє здійснювати подібний моніторинг транзиту, що веде до заміщення різних сортів легкої і важкої нафти, їх змішування. Це, на думку «КазТрансОйл» - дочірньої структури «КазМунайГаза», - обертається втратами Казахстану в розмірі 6-8 доларів на кожній тонні нафти.

Вище ми розглянули проблеми потужностей і тарифів маршрутів, що пролягають через Росію, і картина вийшла досить суперечлива. А як справи у альтернативних шляхів в обхід Росії? Перш за все нас, звичайно, повинен цікавити головний потенційний конкурент Баку - Тбілісі - Джейхан (БТД), потужності якого заплановані на рівні 50 тис. Тонн нафти в рік і можуть бути розширені при додатковому інвестуванні до 80 тис. Тонн.

На перший погляд сьогоднішня обстановка з нафтогазовими проектами в Азербайджані і БТД вселяє оптимізм, особливо судячи з офіційних зведеннях з Баку. У вересні 2004 року «контракт століття» урочисто відсвяткував десятирічний ювілей, а в травні 2005-го був запущений Баку - Тбілісі - Джейхан.

Однак, як сказано в попередніх розділах, відомо, що насправді творці трубопроводу зіткнулися з серйозною проблемою. Він створювався з розрахунку не на реальні, а на плановані обсяги видобутку нафти, головним чином на азербайджанському шельфі. Але зараз обсяги видобутку нафти в цій країні не набагато вище показників двадцятирічної давності. Так що з урахуванням внутрішнього споживання Азербайджан зараз може поставити на експорт не більше 10-11 млн. Тонн нафти в рік. В майбутньому експортний потенціал країни, ймовірно, виросте або залишиться стабільним (тобто повністю завантажити трубу в поодинці Азербайджан все одно не зможе), і зараз для досягнення рентабельності проекту його основним учасникам життєво необхідне залучення сторонніх постачальників.

При цьому аналіз розкладу сил західних компаній, що працюють в регіоні, показує, що учасникам проектів належить зіткнутися з ще більш серйозними проблемами. Якщо на початковому етапі, що розвивалося за сценарієм «проти кого дружимо?», Стратегія majors була цілком цілісної, то тепер, при сценарії «кожен за себе», стоїть завдання захисту вже не глобальних геополітичних, а власних чисто економічних інтересів. У деяких компаній тут можуть виникнути труднощі. Тут буде показовим є приклад такого гіганта, як ExxonMobil.

Як відомо, свого часу проект трубопроводу Баку - Тбілісі - Джейхан активно просувався під прапором боротьби з монополією «Транснефти» як конкурентоспроможний альтернативний шлях транспортування каспійської сировини. З одного боку, сьогоднішнє велика кількість маршрутів в регіоні дійсно створює враження конкурентного середовища, в якій Баку - Новоросійськ об'єктивно програє за критерієм тарифу (15,67 долара за тонну).

Причина «дешевизни» неросійських маршрутів (Баку - Супса, БТД) до кінцевих пунктів продажу, таких як Аугуста в Італії, крім проблем з танкерами в Босфорі полягає перш за все в ідентичності складу компаній-вантажовідправників і трубопровідних компаній.

І йдучи від монополії «Транснефти», каспійські експортери фактично потрапили в ту ж монопольну (в тому числі по тарифам) залежність від ВТС Со. (Читай - від ВР).

В даному випадку виявилася вірною прислів'я: «скупий платить двічі». Першими з проблемою впливу на тарифи ВТС Со. зіткнулися ті акціонери проекту Азері - Чираг - Гюнешлі, які свого часу не ризикнули увійти в інвестиційну групу трубопроводу Баку - Тбілісі - Джей-хан. В першу чергу це була компанія ExxonMobil, якій належить 8% в АМОК (AIOC). Для Devon Energy, акціонера АIOС, також не увійшло до складу акціонерів ВТС Со., Питання маршруту експортних поставок не став настільки важливий, так як витрати компанії в проекті Азері - Чираг - Гюнешлі (АЧГ) несуть Unocal (тепер після покупки Chevron Texaco) і ExxonMobil, і відбувається це через механізм carried interest. В результаті видобута нафта Devon Energy направляється на відшкодування їм цих витрат.

Незгода ExxonMobil брати участь в стороні від ВТС Со. було скоріше стратегічним прорахунком менеджменту компанії, ніж злим умислом інших акціонерів, які захотіли підзаробити на співвласників АIOС. Можливість взяти участь в спонсортстве проекту БТД у ExxonMobil, як і у багатьох інших, була, причому на протязі декількох років. Відомо, наприклад, що ще в січні 2002 року ДНКАР вела з ExxonMobil переговори про можливий продаж частини своєї частки в ВТС Со.

Для транспортування частки ExxonMobil експортної нафти Азері - Чираг - Гюнешлі минаючи Баку - Тбілісі - Джейхан стали можливими два інших альтернативних маршруту. Перший - вже використовується тоді ВР для ранньої нафти родовища Чираг, нафтопровід Баку - Супса і другий - російська труба Баку - Новоросійськ. Зараз, дивлячись в минуле і знаючи все те, що сталося навколо будівництва БТД, можна сказати, що для американської компанії було, звичайно, досить несподівано і дивно робити головну ставку на Новоросійськ, так само як сумніватися в успіху реалізації проекту Баку - Джейхан. Хоча це показує, що в компанії або своє особливе бачення ризиків, або погані зв'язку з інвесторами проекту БТД. Але ще більш дивно і недалекоглядно для ExxonMobil сьогодні розраховувати, що з введенням в дію БТД ВР звільнить для неї трубу Баку - Супса [28] .

До моменту створення інвесторської групи Баку - Тбілісі - Джейхан (БТД) більшості було очевидно, що на дві труби нафти Азері - Чираг - Гюнешлі (АЧГ) не вистачить. З'явилися навіть припущення, що з запуском БТД Баку - Супса і вже тим більше Баку - Новоросійськ будуть закриті. Але в реальному житті «гра» визначалася за правилами ВР: економічна логіка підказала менеджерам BP і іншим учасникам ВТС Со., Що вигідніше залучити в БТД максимальні обсяги саме сторонньої нафти (як з АЧГ, так і з Казахстану) за вищими тарифами, ніж закачувати тільки видобуту в Азербайджані. Для ВР не було і немає ніяких труднощів залишити нафтопровід Баку - Супса під своїм повним контролем, і глава ВР Azerbaijan Девід Вудворд кілька разів підтверджував, що акціонери АМОК продовжать використовувати маршрут Баку - Супса і після введення в дію БТД.

Інтрига в тому, хто саме з акціонерів АМОК буде допущений до прокачування нафти на Супсу по 3,26 долара за тонну, а хто - на Джейхан, де тариф для сторонніх вантажовідправників може перевищити 30-33 долара за тонну.

Причому наскільки перевищити, акціонери ВТС Со. поки не оголошують. У будь-якому випадку в цілому тариф буде залежати від відвантажуються обсягів, так що великим казахстанським вантажовідправникам поставки по БТД можуть коштувати навіть дешевше, ніж дрібним азербайджанським.

Можливо, до речі, саме цей фактор відіграє певну роль в переговорному процесі «Тенгизшевройл» про можливість поставок в БТД. ExxonMobil, як власник 25% «Тенгизшевройл», збільшивши за рахунок свого казахстанського сировини обсяг прокачування по БТД, якщо не виграє, то хоча б в меншій мірі втратить на тарифі.

Ще один можливий варіант - транспортування частки ExxonMobil залізницею до Батумі. Сьогодні компанія вже домовилася з азербайджанським холдингом Azpetrol про транспортування частини своєї нафти по цьому маршруту. 24 листопада 2004 року була офіційно оголошено про підписання п'ятирічного контракту на залізничні поставки загальним обсягом до 10 млн. Тонн. Так що на найближчі п'ять років проблема начебто вирішена.

З іншого боку, питання надійності і безпеки залізничних перевезень по території Грузії і Аджарії, а також економіка поставок ставлять під сумнів доцільність прийняття такого рішення для всієї експортної нафти ExxonMobil. В азербайджанському представництві компанії інформацію про тарифи з посиланням на конфіденційність не розголошують, але в загальному випадку залізничний тариф на маршруті Баку - Батумі становить сьогодні близько 28-30 доларів за тонну, перевалка в порту Батумі - 14 доларів за тонну.

Так чи інакше, але, не дивлячись на «достаток» маршрутів, свою нафту з Азері - Чираг - Гюнешлі ExxonMobil швидше за все доведеться транспортувати по трубопроводу Баку - Джейхан. За інформацією джерел, близьких до ВР Azerbaijan, хоча ExxonMobil все ще не полишає надій на маршрут Баку-Супса, стратегія ВР поступок може не передбачати.

Що цікаво, ситуацію з ExxonMobil не можна вважати приватною. У казахстанського уряду і пов'язаних з республікою експортерів є великі проблеми з приводу тарифів і можливого подальшого транспортування нафти через Закавказзя в обхід Росії.

Відомо, що зараз Астана домагається зниження вартості транспортування нафти за маршрутом Актау - Дю-бенді - Батумі. Зараз з урахуванням перевалки в грузинському порту вона становить понад 34 доларів за тонну. Деякі джерела повідомляють, що Казахстан хотів би зменшити цю цифру до 29 доларів. Причина в тому, що вартість доставки нафти від казахстанських сухопутних промислів до Актау вельми висока.

Тим часом зменшення витрат на морські перевезення має дуже важливе значення для експортерів казахстанської нафти, особливо сухопутної. Її доставка до Актау від промислів Західного Казахстану обходиться досить дорого через високі тарифи транспортних відомств Казахстану. Таке положення забезпечує високі доходи і їм, і державному бюджету.

З іншого боку, ця практика істотно шкодить нафтовим експортерам і знижує їх податкові виплати Казахстану. Наприклад, міжнародне спільне підприємство «Тенгизшевройл», найбільший виробник і експортер казахстанської нафти, формує базу для виплати податку на прибуток за наступним принципом: «прибуток розраховується за валовим виторгом за вирахуванням суми всіх витрат, серед іншого: витрат на транспортування і маркетинг».

Проблема високих транспортних витрат на Транскаспійський маршруті перетворюється в серйозну турботу Казахстану. Адже керівництво республіки періодично проголошує цей маршрут одним з основних, тобто альтернативним Каспійського трубопровідного консорціуму і системам «Транснефти».

У зв'язку з цим показовим є те, що трапилося в квітні 2005 року. Тоді керуючий директор консорціуму пан Кабилдін запропонував на переговорах з азербайджанськими і грузинськими колегами зменшити тариф на маршруті Актау - Батумі. Закавказькі залізничники не погодилися, тому що вважають, що наявні тарифи і так невисокі.

Однак насправді основна причина цієї відмови - викриття Казахстану в небажанні зменшити витрати на транспортування по власній території. Як підсумок, всі хочуть зміни нинішньої ситуації з тарифами на Транскаспійський напрямку, але способи вирішення проблеми пропонуються прямо протилежні.

У разі якщо нинішня конфліктна ситуація навколо тарифного і транспортного положення не зміниться, то доставка нафти до бірж в Аугусто і в Роттердамі з віддалених казахстанських промислів може запросто досягти рівня в 50-90 доларів за тонну. Точна ціна буде залежати від точки відправлення, але головне, такий поворот подій може дати поштовх новому витку агресивної конкуренції і знову висунути російські шляху експорту на перший план.

Більш конкретно це може виразитися в тому, що при несприятливому для експортерів казахстанської сировини ході подій їх транспортні витрати можуть зрости приблизно в півтора-два рази проти рівня витрат на Каспійському консорціумі. І якість нафти тут вже може не допомогти. Цілком імовірним є сценарій, при якому ринкова премія за якість цінних сортів казахстанської нафти на кшталт «КТК-суміші» і схожого з нею по хіміко-фізичними властивостями Кашаганського сировини може з лишком збалансовуватися виросли витратами на транспортування.

Висновок для російської сторони наступний. Росія має мало важелів впливу, здатних перешкодити збільшенню експорту казахстанської нафти і загострення конкуренції через це на європейському ринку. Але при певному протиріччі між прикаспійськими країнами їй цілком під силу направити казахстанський конкуруючий потік по менш вигідних маршрутах. Тим самим вона при бажанні могла б встановити приховані обмеження на те, щоб каспійські постачальники могли надавати знижки покупцям для полегшення продажів. Однак багато що, звичайно, залежить від подальшої динаміки переговорного процесу між Астаною, Баку і Тбілісі.

Очевидно, що нинішня колізія з розширенням Каспійського консорціуму - швидше за все тільки перший великий прояв багатосторонньої російсько-закавказької конкуренції за розміщення додаткових десятків мільйонів тонн нафти в рік на світовому ринку, перш за все на ринку ЄС.

Політичні та економічні засоби і контрзаходи, викликані цим протиборством, в найближчі роки можуть виявитися найрізноманітнішими. Можна з упевненістю констатувати, що багаторічна проблема експорту нафти з Каспійського регіону не вирішена спорудою Каспійського трубопровідного консорціуму і наближенням початком роботи трубопроводу Баку - Джейхан, багато в чому технічні обмеження доповнені або навіть замінені тарифними.

А як справи у альтернативних шляхів в обхід Росії?Якщо на початковому етапі, що розвивалося за сценарієм «проти кого дружимо?